Поэтому важно смотреть одновременно на две вещи:

- макропоказатели накоплений (вклады населения)

- «полевую» картину (есть ли у людей вообще сбережения). Отдельно — оценить, как на финансовую устойчивость влияет кредитная нагрузка.

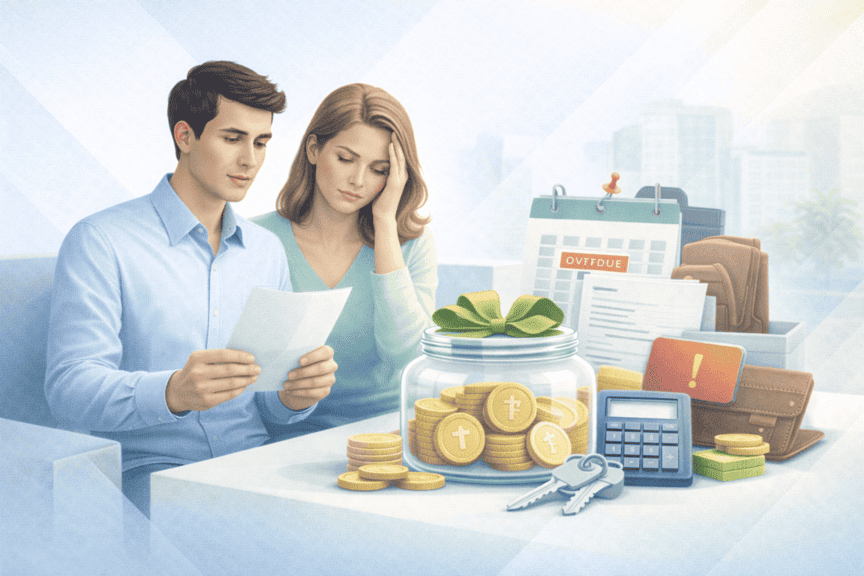

1. Что видно по банковским данным: депозиты населения растут

Один из самых надежных индикаторов склонности к сбережениям — объем депозитов физических лиц. Казахстанский фонд гарантирования депозитов (KDIF/КФГД) в своих релизах показывает, что депозиты населения устойчиво росли:

- на 1 июля 2024 — 21,7 трлн тг (KDIF)

- по итогам декабря 2024 — 24,5 трлн тг (KDIF)

- за 10 месяцев 2025 года — депозиты физлиц выросли до 26,6 трлн тг (KDIF)

При этом в публикации Zakon.kz (со ссылкой на Нацбанк) для сравнения указывается, что в декабре 2023 вклады населения были около 20,4 трлн тг.

Рисунок 1. Депозиты населения в Казахстане (трлн тг)

Вывод: на уровне системы сбережения растут — но это не означает, что «у большинства есть подушка»: депозиты могут концентрироваться у меньшей части вкладчиков.

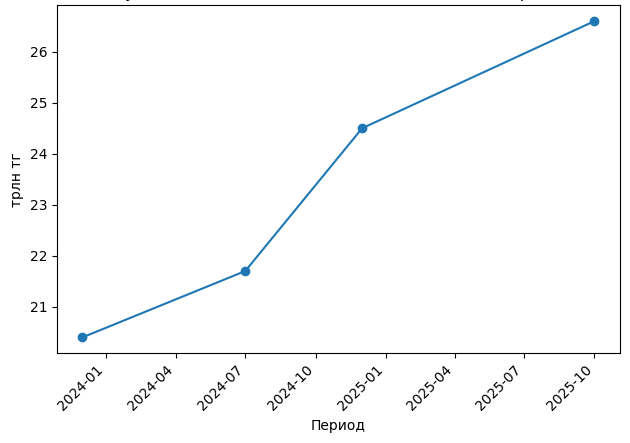

2. Что говорят опросы: у большинства личных накоплений нет

Чтобы понять «массовую» картину, важны опросы. В сообщении 24.kz (со ссылкой на результаты опроса Национального банка) говорится: 61% казахстанцев не имеют личных сбережений, а личные сбережения есть только у 31%.

Таблица 1. Есть ли у казахстанцев личные сбережения (опрос), %

| Категория | Доля, % |

|---|---|

| Есть личные сбережения | 31 |

| Сбережений нет | 61 |

| Затруднились/прочее | 8 |

Источник: опрос Нацбанка

Рисунок 2. Есть ли у казахстанцев личные сбережения

Что это значит: рост депозитов как макропоказатель может сочетаться с тем, что большая часть населения живет без накоплений — и именно эта группа сильнее всего реагирует на рост цен и любые шоки доходов.

3. Финансовая устойчивость: «подушка» vs «общие накопления»

Важно отличать «есть какие-то накопления» от полноценной «подушки безопасности». Даже если у человека есть депозит/накопления, вопрос — на сколько месяцев их хватит. В рамках публичных источников чаще встречается именно бинарная оценка («есть/нет»), и уже она показывает потенциальную уязвимость: при 61% без сбережений значимая доля домохозяйств может быть вынуждена компенсировать любой внеплановый расход кредитом (рассрочки, потребкредиты, МФО).

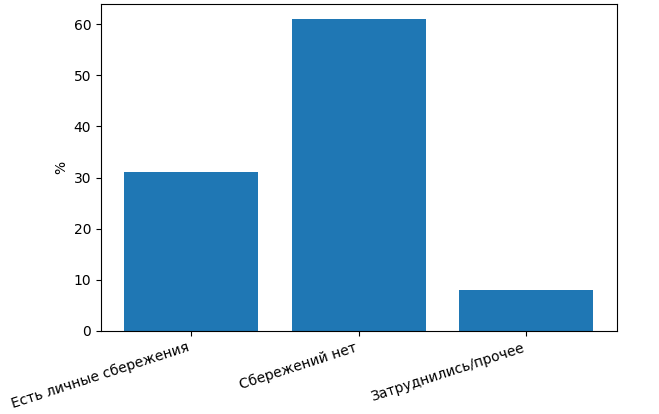

4. Кредитная нагрузка растет вместе с депозитами

Когда «подушка» отсутствует, кредиты становятся заменителем накоплений — но дорогим и рискованным. Данные по розничному кредитному портфелю показывают быстрый рост:

- По сводной оценке по итогам 2023 года: кредиты физлицам составили 18,2 трлн тг.

- По данным Первого кредитного бюро (ПКБ) на 1 января 2025 общий портфель кредитов физлиц достиг 24,1 трлн тг (рост +22,9% за год).

- В обзоре DataHub 1CB: на 1 апреля 2025 задолженность физлиц (по данным от банков, МФО, ломбардов и др.) приблизилась к 24,9 трлн тг.

Важно: это близкие по смыслу метрики, но источники и охват могут отличаться (например, 1CB учитывает более широкий круг организаций). Мы используем их как сопоставимые ориентиры динамики, а не как «идеально единый ряд».

Рисунок 3. Кредитный портфель физлиц в Казахстане

5. Прямая «стыковка»: кредиты догоняют депозиты

Чтобы показать связь накоплений и кредитной нагрузки на одном экране, удобно использовать приближение LTD (loan-to-deposit) — отношение розничных кредитов к депозитам населения. Это не «официальный коэффициент домохозяйств», а понятная иллюстрация баланса: насколько кредиты «подпирают» депозитную базу.

Мы сопоставили ближайшие доступные срезы:

- 2023-12: кредиты 18,2 трлн тг и депозиты 20,4 трлн тг

- 2025~: кредиты 24,9 трлн тг (апрель 2025) и депозиты 26,6 трлн тг (10 мес. 2025)

Таблица 2. Приближение LTD (кредиты/депозиты), %

| Период (сопоставимые срезы) | Кредиты, трлн тг | Депозиты, трлн тг | LTD, % |

|---|---|---|---|

| 2023-12 | 18,2 | 20,4 | 89,2 |

| 2025~ (кред. 2025-04 / деп. 2025-10) | 24,9 | 26,6 | 93,6 |

Интерпретация: кредиты и депозиты растут параллельно, но коэффициент показывает, что кредитная нагрузка приближается к «весу» накоплений. Для части домохозяйств это означает простую механику: нет подушки → покрытие расходов кредитом → рост ежемесячных платежей → еще меньше возможностей откладывать.

6. Кто чаще имеет сбережения: город/село и доходные группы (по публичным данным)

6.1 Город vs село: сбережения чаще там, где ниже риск бедности

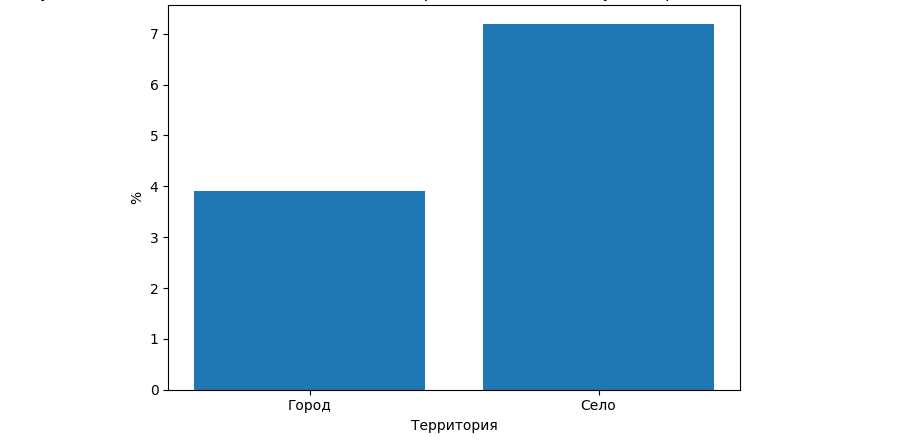

Наличие сбережений напрямую связано со способностью домохозяйства формировать «остаток» после обязательных расходов. Один из самых надежных индикаторов уязвимости — доля населения с доходами ниже прожиточного минимума. По данным Бюро национальной статистики РК во II квартале 2023 года в сельской местности доля населения с доходами ниже прожиточного минимума была 7,2%, тогда как в городах — 3,9%.

Рисунок 4. Доля населения с доходами ниже прожиточного минимума: город vs село

Интерпретация: при более высокой уязвимости доходов в сельской местности вероятность наличия накоплений в среднем ниже, потому что больше домохозяйств живут «впритык» и вынуждены направлять большую долю средств на базовое потребление. Это не «опросная доля сбережений по селу», а логичный вывод из структуры доходов и риска бедности.

6.2 Региональные различия доходов: где чаще формируется «остаток» для накоплений

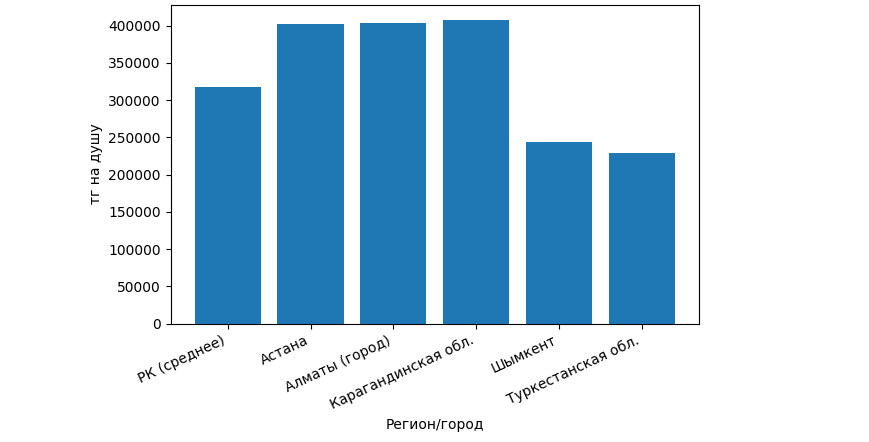

Бюро нац статистики публикует показатель «доход, использованный на потребление» (по обследованию бюджетов домохозяйств). Он позволяет увидеть масштаб различий в ресурсах домохозяйств по регионам/городам.

В I квартале 2025 года среднее по РК составляло 318 178 тг на душу, при этом в крупных городах и индустриальных регионах показатель заметно выше, чем в ряде южных регионов.

Рисунок 5. Доход, использованный на потребление (I кв. 2025, тг на душу) — выборка регионов

На выбранных примерах видно, что:

- Астана (~402 784), Алматы (~403 990), Карагандинская область (~407 862) находятся существенно выше среднего по стране,

- тогда как Шымкент (~244 345) и Туркестанская область (~228 369) — заметно ниже.

Интерпретация: там, где доходная база выше, проще сформировать «свободный остаток» после обязательных расходов — а значит, выше вероятность наличия накоплений и «финансовой подушки». Это также согласуется с логикой, почему рост депозитов (системный уровень) может сочетаться с тем, что большая доля населения по-прежнему не имеет сбережений (массовый уровень).

6.3 Доходные группы: почему «подушка» концентрируется у верхних слоев

Публичные опросы чаще фиксируют общий результат («есть/нет»), например, что значимая доля населения не имеет накоплений. Но по экономической логике и данным о доходной дифференциации можно ожидать сильную концентрацию сбережений у домохозяйств с более высоким доходом:

- у низкодоходных групп больше доля обязательных расходов (еда, коммунальные, транспорт);

- любой скачок цен/расходов быстрее «обнуляет» попытки откладывать;

- при отсутствии накоплений растет вероятность компенсировать дефицит бюджета кредитом (что усиливает «кредитную ловушку» и снижает будущую способность копить).

Этот механизм хорошо стыкуется с уже показанной в исследовании связкой «нет подушки → кредит как замена → рост платежей → меньше возможностей копить».

7. Практические выводы

Что можно уверенно сказать:

- Депозиты населения в Казахстане заметно выросли: ≈20,4 трлн тг (дек. 2023) → 24,5 трлн тг (дек. 2024) → 26,6 трлн тг (10 мес. 2025)

- При этом по опросу Нацбанка 61% населения не имеют личных сбережений

- Кредитный портфель физлиц существенно увеличился: ориентир 18,2 трлн тг (конец 2023) → 24,1 трлн тг (1 янв. 2025) → 24,9 трлн тг (1 апр. 2025)

Почему это волнует казахстанцев: макро-рост депозитов создает ощущение «в стране копят», но массовый уровень уязвимости остается высоким из-за большой доли домохозяйств без накоплений и из-за роли кредитов как «замены» финансовой подушки.

Заключение

Казахстан одновременно демонстрирует рост накоплений на уровне банковской системы и высокий уровень уязвимости на уровне домохозяйств. Депозиты населения растут, но опросы Нацбанка показывают, что большинство граждан живут без личных сбережений, а быстро растущий розничный кредитный портфель усиливает давление на бюджеты через платежи и проценты. В итоге финансовая устойчивость для значимой доли населения определяется не наличием «подушки», а доступом к кредиту — что повышает риски при любом ухудшении доходов или ценовой волатильности.