Чтобы помочь Азамату и Нурлану, а также миллионам казахстанцам осуществить свою жилищную мечту, Bank.kz собрал в одном материале все самое важное: виды ипотеки, действующие программы и условия банков.

Виды ипотеки в Казахстане

Большое разнообразие ипотечных программ, на первый взгляд, пугает: разные ставки, сроки, требования к первоначальному взносу и полное непонимание, что подходит именно тебе. На самом деле это дает гибкость — главное оценить свои возможности: зарплату, стоимость квартиры, город и даже семейное положение.

Нурлан, молодой врач из Астаны с зарплатой 200 000 тенге и небольшой суммой на первоначальный взнос, хочет, чтобы платеж по ипотеке не сильно давил на семейный бюджет. Поэтому сначала он рассматривает программы коммерческих банков с гибкими условиями.

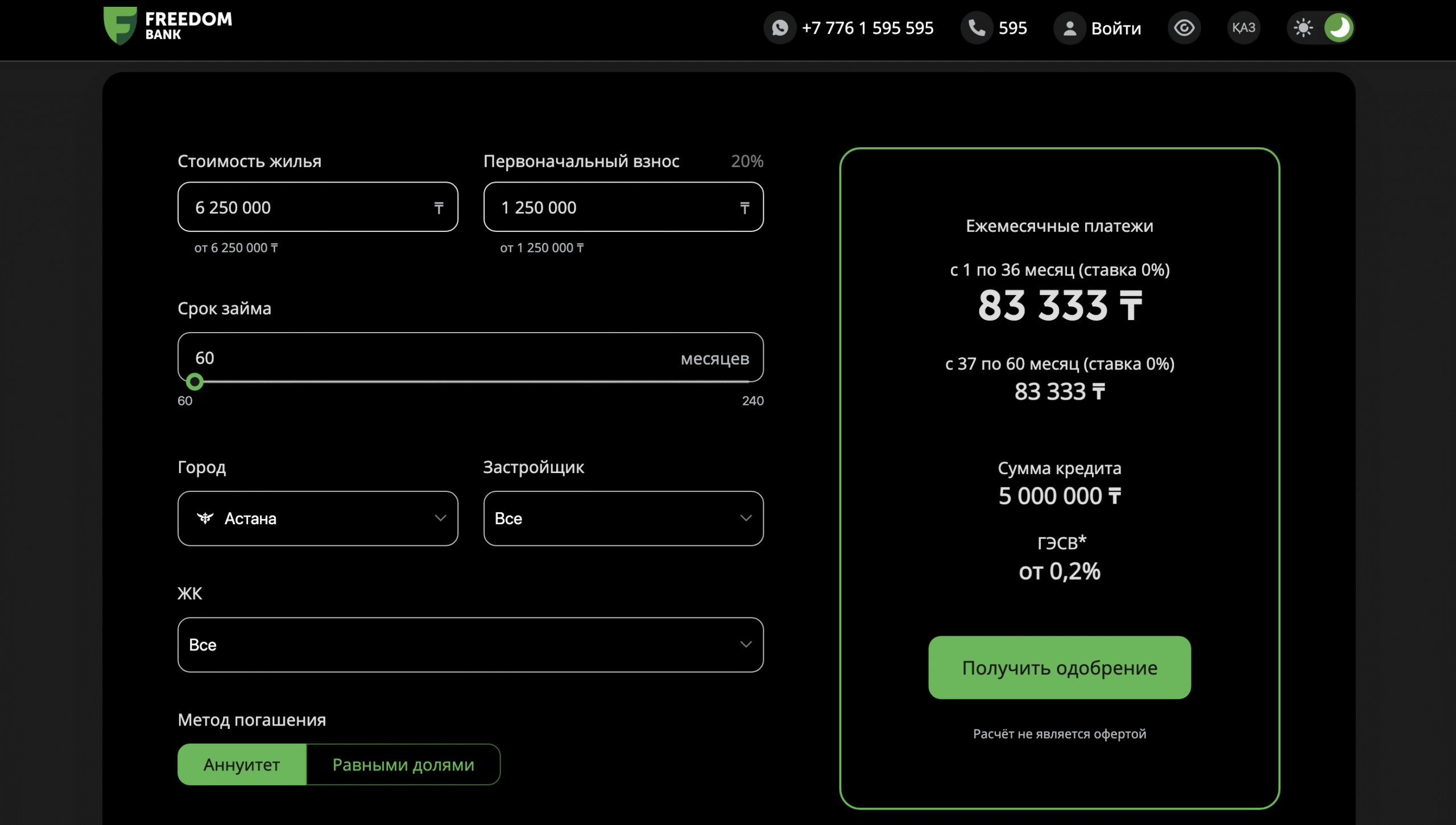

На сайтах большинства банков есть онлайн-калькуляторы, где можно быстро прикинуть ежемесячный платеж и доступную сумму кредита. Например, вот как это увидел Нурлан на сайте Freedom Bank, когда только начал сравнивать условия:

Все же просматривать сайты каждого банка и вручную высчитывать условия — долгий процесс: легко запутаться или упустить подходящую программу. На Bank.kz есть все действующие программы и онлайн-калькулятор для расчета доступной ипотеки.

С первоначальным взносом

Первоначальный взнос — «страховка» для банка и тест на вашу платежеспособность. Чем больше вы вкладываете сами, тем спокойнее банку, и тем ниже процент, который придется платить. Мы проверили действующие ипотеки у каждого банка и представили некоторые из них.

Таблица 1. Ипотека с первоначальным взносом в Казахстане: условия банков

| Банк | Ставка | Взнос | Срок | Сумма | Особенности |

| Нурбанк | 13-17% (ГЭСВ 19,6%) с комиссией; 18,3% (ГЭСВ 19,9%) без комиссии | 10% | 20 лет | до 90% от стоимости имущества | Приобретение жилья в залоге или на балансе банка |

| ForteBank | 21,5% (ГЭСВ 25%) | 15% | 5-15 лет | 5-200 млн тенге | Обязательное страхование недвижимости |

| Freedom Bank | 12,5-24% (ГЭСВ 23,7-24,9%) | 20% | 5-20 лет | До 35 млн тенге | Ставка растет вместе с увеличением срока |

| БЦК | 20-22,5% (ГЭСВ 22,4-25%) | 20% | 15 лет | До 80 млн тенге | Долевое участие |

| Altyn Bank | 0,1-18% (ГЭСВ 0,1-19,56%) | 20% | 20 лет | 175 млн | Жилье от партнеров |

| БЦК

JAÑA ипотека |

5-15,5% (ГЭСВ 6-17,8%) | 20% | 15 лет | До 100 млн тенге | Взнос используется как залог |

Банки рассчитывают платеж по правилу: ежемесячная выплата не должна превышать 40-50% дохода. При зарплате 200 000 тенге, как у Нурлана, это примерно 80 000-100 000 на погашение ипотечного кредита. Поэтому он может рассчитывать на сумму 20-25 млн тенге. Наиболее доступные программы при таком раскладе: Altyn Bank (партнерская) и JAÑA ипотека (БЦК). Однако минимальный первоначальный взнос у Нурбанка и ForteBank, хотя доступная сумма ниже.

Без первоначального взноса

Для ипотеки без первоначального взноса любой банк потребует дополнительное имущество в залог, чтобы снизить риски. До полного погашения кредита обе недвижимости будут обременены.

Таблица 2. Ипотека без первоначального взноса в Казахстане: условия банков

| Банк | Программа | Ставка | Срок | Сумма | Особенности |

| Шинхан банк | На приобретение недвижимости | 18-25% (ГЭСВ 19,9-30%) | 1-20 лет | 3-100 млн тенге | 40-50% — первоначальный взнос, либо под залог дополнительной недвижимости |

| Банк ЦентрКредит | #Ипотека | 20-22,5% (ГЭСВ 22,4-25%) | 15 лет | 100 млн тенге | 20% первоначальный взнос, либо под залог дополнительной недвижимости |

| Банк ЦентрКредит | #Ипотека ПЛЮС | 20-21,75% (ГЭСВ 22,7-24,8%) | 15 лет | До 50 млн; | 20% первоначальный взнос, либо под залог дополнительной недвижимости |

| Altyn Bank | «Тамаша» | 0,1-18% (ГЭСВ 0,1-19,56%) | 20 лет | 175 млн тенге | 20% первоначальный взнос, либо под залог дополнительной недвижимости; |

По сумме жилья наиболее выгодна программа Altyn Bank «Тамаша» — например, Нурлан может «потянуть» квартиру до 29 млн тенге при ежемесячном платеже около 98 000 тенге. Сумма платежа практически не отличается от той, что была с первоначальным взносом, но у Нурлана нет дополнительной недвижимости, чтобы отдать ее в залог.

Семейная ипотека

Семейные ипотечные программы рассчитаны на:

- Молодые семьи, особенно с детьми;

- Граждан, состоящих на учете в акимате как нуждающиеся в жилье;

- Многодетные семьи и семьи с детьми-инвалидами.

Если вы молодой специалист или врач, как Нурлан, и хотите купить квартиру с максимально выгодной ставкой — обратите внимание на льготные семейные программы: они позволяют платить меньше процентов, а иногда — небольшую сумму первоначального взноса.

Отдельной «семейной» ипотеки не существует, зато есть варианты с похожими льготами и условиями. В основном все льготные программы реализует Отбасы банк.

Таблица 3. Семейная ипотека в Казахстане

| Программа | Ставка | Срок | Сумма | Особенности |

| Отау | 7% (ГЭСВ 7,3-8,9%) и 9% (ГЭСВ 9,3-11,8%) | 19 лет | 36 млн тенге | Снижение ставки по займу после накопления 50% от суммы займа от 3,5% (ГЭСВ 3,6-4,4%) до 5% (ГЭСВ 5,1-6,9%) |

| Наурыз | 7% (ГЭСВ 7,1-9,6%) и 9% (ГЭСВ 9,4%-13%) | 19 лет | 36 млн тенге | Снижение ставки по займу после накопления 50% от суммы займа от 3,5% (ГЭСВ 3,6-4,4%) до 5% (ГЭСВ 5,1-6,9%) |

| Бақытты Отбасы | 2% (ГЭСВ 2-2,1%) | 18 лет | 90 млн тенге | Первоначальный взнос 10% |

| Жас Отбасы | 6% (ГЭСВ 6,3-6,8%) | 9 лет | 100 млн тенге | Первоначальный взнос 50% |

С доходом Нурлана можно воспользоваться всеми этими программами, но Жас Отбасы требует большой первоначальный взнос (50%). По максимальной доступной сумме и удобству платежа оптимальной выглядит программа Бақытты Отбасы — ежемесячный платеж ~99 000 тенге при первоначальном взносе 2 млн тенге.

Важно! Следите за актуальными программами и подавайте заявку вовремя — лимиты по льготным ипотекам ограничены.

Льготная ипотека

Льготная ипотека — это обычная ипотека, но с более выгодными условиями. Процент здесь ниже, потому что часть ставки компенсирует государство, чтобы сделать жилье доступнее. Сам банк не рискует больше, а просто получает поддержку извне.

7-20-25

Одна из популярных льготных программ, запущенных в 2018 году. При ставке в 7%, первоначальном взносе 20% и сроком до 25 лет, желающие могут взять жилье в новостройках. Программа «7-20-25» расширяется на коммерческие банки, потому что государство хочет увеличить доступность льготной ипотеки и охватить больше клиентов. Нам удалось выяснить, какие банки, помимо Отбасы банка, выдают «7-20-25». Вот полный список:

Сельская

Эта программа «заточена» под сельских жителей и работников по месту службы и всех тех, кто готов променять пыльный город на свежий воздух. Мы нашли следующие действующие программы:

- С дипломом в село: ставка — 1% годовых (ГЭСВ 1%), срок — до 15 лет, сумма — до 2500 МРП (в райцентрах) / до 2000 МРП (в селах), цель — покупка или строительство жилья по месту работы специалиста в селе;

- Асыл Мекен: ставка — 5% (предварительный займ); 3,5-5% (жилищный займ, ГЭСВ 3,6-6,9%), срок — до 8 лет (предварительный), до 11 лет (жилищный), сумма — до 10 млн тенге, первоначальный взнос — от 10%, цель — приобретение жилья в сельской местности

Для рабочих

Отбасы банк запустил в этом году «Наурыз Жұмыскер» в честь Года рабочих профессий. Программа ориентирована на сотрудников следующих отраслей:

- сельское, лесное и рыбное хозяйство

- горнодобывающая промышленность

- обрабатывающая промышленность

- энергетика

- транспорт

- строительство

- сфера ЖКХ

Ее условия: ставка — 7-9% (ГЭСВ 7,1-13%), первоначальный взнос — от 20% или от 10% при покупке первички в чистовой, срок — до 19 лет, сумма до 36 млн тенге.

Интересно, что даже льготные программы не всегда подходят под индивидуальные возможности. Нурлан сначала подумал, что «7-20-25» ему подойдет, но когда он подсчитал, оказалось, что ежемесячный платеж составит около 172 000 тенге, а он рассчитывал тратить максимум 100 000 тенге. Теперь он продолжает искать другие варианты, чтобы выбрать оптимальную ипотеку для своей семьи.

Ипотека для новостроек и вторичного жилья

Ипотека на новостройки чаще идет через партнерские программы с застройщиками — ставки ниже, но выбор ограничен. Вторичка дает больше свободы, однако условия обычно менее выгодны. Все упирается в размер первоначального взноса: чем он меньше, тем меньше вариантов. В итоге вы выбираете — сэкономить на ставке или взять жилье там, где хочется.

Таблица 4. Ипотека для новостроек и вторичного жилья

| Банк | Программа | Ставка | Срок | Сумма | Особенности |

| Freedom Bank | Новостройка | ГЭСВ 24,5-24,9% | 5-20 лет | 70 млн тенге | Квартиры от партнеров банка |

| Freedom Bank | Вторичка | ГЭСВ 24,5-24,9% | 5-20 лет | 70 млн тенге | Любые квартиры во вторичке |

| ForteBank | Ипотека под заклад денег | 7-12% (ГЭСВ 7,5-13,1%) | 5-15 лет | 10-100 млн тенге | Новостройка; взнос 30-70% в виде заклада денег; |

| Altyn Bank | «Оңай» | 0,1-18% (ГЭСВ до 19,56%) | до 20 лет | 175 млн тенге | Новостройка; партнер BI Group; взнос от 20% |

| Altyn Bank | Партнерская ипотека (Sensata Group) | 0,1-18% (ГЭСВ до 19,56%) | до 20 лет | 175 млн тенге | Новостройка; партнер Sensata Group; взнос от 20% |

| Отбасы банк | Зеленая ипотека | 7-12,5% (ГЭСВ 7,3-18,1%) | 0,5-25 лет | 50 млн тенге | Для жилья с «зеленым сертификатом»; взнос 15-50%; снижение ставки после накопления 50% до 3,5-5% |

| Отбасы банк | Цифровая ипотека | 3,5-8,5% (ГЭСВ 3,6-9,6%) | 25 лет | 100 млн тенге | Вторичка; первоначальный взнос 50% |

Для Нурлана единственно реалистичный вариант из списка — «Зеленая ипотека» от Отбасы Банка.

Она дает шанс начать с доступной ставки, а со временем снизить ее до 3,5-5%. Поскольку у него небольшая сумма для первоначального взноса, остальные варианты ему недоступны: слишком дорогие или требуют большой капитал на старте.

Ипотека под коммерческую недвижимость

Ипотеку можно оформить не только на квартиру, но и на офис, магазин или склад — любое помещение под бизнес. Главная особенность таких займов — ставка выше, а первоначальный взнос больше (обычно 30-50%). Зато коммерческую недвижимость можно сразу оформить на ИП или ТОО.

Обязательные документы для ИП:

- Удостоверение личности;

- Документ о регистрации ИП;

- Налоговые документы (налоговые декларации, справки по уплате налогов);

- Выписки по расчетному счету (за 6-12 месяцев);

- Договор купли-продажи;

- Право собственности на приобретаемый объект;

- Технический паспорт;

- Отчет независимого оценщика (оценка недвижимости).

Банки дополнительно могут запросить:

- Бухгалтерскую отчетность или справку о прибыли/убытках;

- Копии договоров аренды/коммерческих контрактов (если объект планируется сдавать в аренду или бизнес зависит от контракта);

- Бизнес-план;

- Подтверждение первоначального взноса (выписки, движений средств, договоры);

- Сведения о наличии долгов и ограничений (выписка по обременениям, кредитная история);

- Документы на земельный участок (если объект включает земельный участок).

Важно! Список документов может отличаться в зависимости от банка и программы. Если сумма кредита крупная или проект большой, понадобится больше бумаг для проверки.

Таблица 5. Ипотека для бизнеса: условия банков

| Банк | Программа | Срок | Ставка | Особенности |

| Altyn Bank + BI Group | Ипотека на коммерческую недвижимость | до 10 лет | 0,1-17% (ГЭСВ до 18,4%) | Взнос от 50%; до 200 млн тенге; без доп. залога |

| Halyk Bank | Бизнес Medium | до 7 лет | 20,5-30% (ГЭСВ 23-35%) | На покупку и ремонт коммерческих помещений; до 15 млрд тенге |

| Нурбанк | МСБ Недвижимость | до 10 лет | 22,5-23,5% (ГЭСВ 25,6-34%) | Взнос от 20%; 0% при доп. залоге |

| Евразийский банк | Бизнес-кредит МСБ | до 5 лет | 23% (ГЭСВ от 25,9%) | До 50% стоимости залога, максимум 50 млн тенге |

| Береке Банк | Бизнес-ипотека | до 10 лет | индивидуально (не указана) | Взнос от 30%; можно заложить имущество вместо части взноса |

Тем временем наш второй персонаж — Азамат, бизнесмен с доходом в 500 000 тенге — планирует купить помещение для своего кафе примерно за 25 млн тенге. На первый взнос у него уже есть половина суммы. Сравнив популярные предложения, он остановился на ипотеке от Altyn Bank и BI Group. Ежемесячный платеж составит примерно 220-240 тысяч тенге, что не превышает половины его дохода. В других банках ставки выше или срок короче, а значит — высокая нагрузка на доход.

Исламская ипотека

Исламская ипотека — это жилье в рассрочку без процентов, по нормам шариата. Про идею говорят уже несколько лет, но до реального запуска дело пока не дошло — нет соответствующего закона. Главная причина — налоги. Сейчас, если банк покупает квартиру, а потом перепродает ее клиенту (как требуют правила исламской ипотеки), НДС начисляется дважды. Из-за этого жилье выходит дороже обычного.

Агентство по регулированию и развитию финансового рынка (АРРФР) готовит новый закон о банках. В нем появятся «исламские окна» — это даст обычным банкам возможность официально работать по шариатским принципам. Рассмотрение законопроекта ожидается к концу 2025 — началу 2026 года, так что реальные программы стартуют в лучшем случае во 2-3 квартале.

Итог для героев:

Азамат сразу определился с нужной программой в Altyn Bank, тогда как Нурлану пришлось просматривать множество вариантов. Его выбор пал на «Бақытты Отбасы» от Отбасы банка. При доходе 200 000 тенге ежемесячный платеж выходит около 99 000 тенге, а первоначальный взнос — всего 2 млн тенге. Для Нурлана это значит одно: наконец-то своя квартира без страха, что платежи «съедят» весь доход.

Требования к заемщику и документы

Банку нужно убедиться в надежности клиента перед выдачей ипотеки. Все они проверяют примерно одно и то же:

- Гражданство: Казахстан

- Возраст: от 21 до 65 лет (на момент окончания кредита). Если старше — можно добавить созаемщика.

- Доход: стабильный, подтвержденный. Необязательно огромный, но регулярный.

- Кредитная история: без просрочек, особенно за последние 6-12 месяцев. Если не знаете, прочитайте наш материал о том, как проверить кредитную историю.

- Стаж: обычно от 6 месяцев на текущем месте работы.

- Первоначальный взнос: от 10-30%, чем больше, тем лучше условия.

Финансовый ликбез от Bank.kz. Если банк одобряет вам 50 млн тенге, это не значит, что нужно брать все 50. Оптимально, чтобы ежемесячный платеж был не больше 30-35% от дохода.

Документы:

- Удостоверение личности

- ИИН

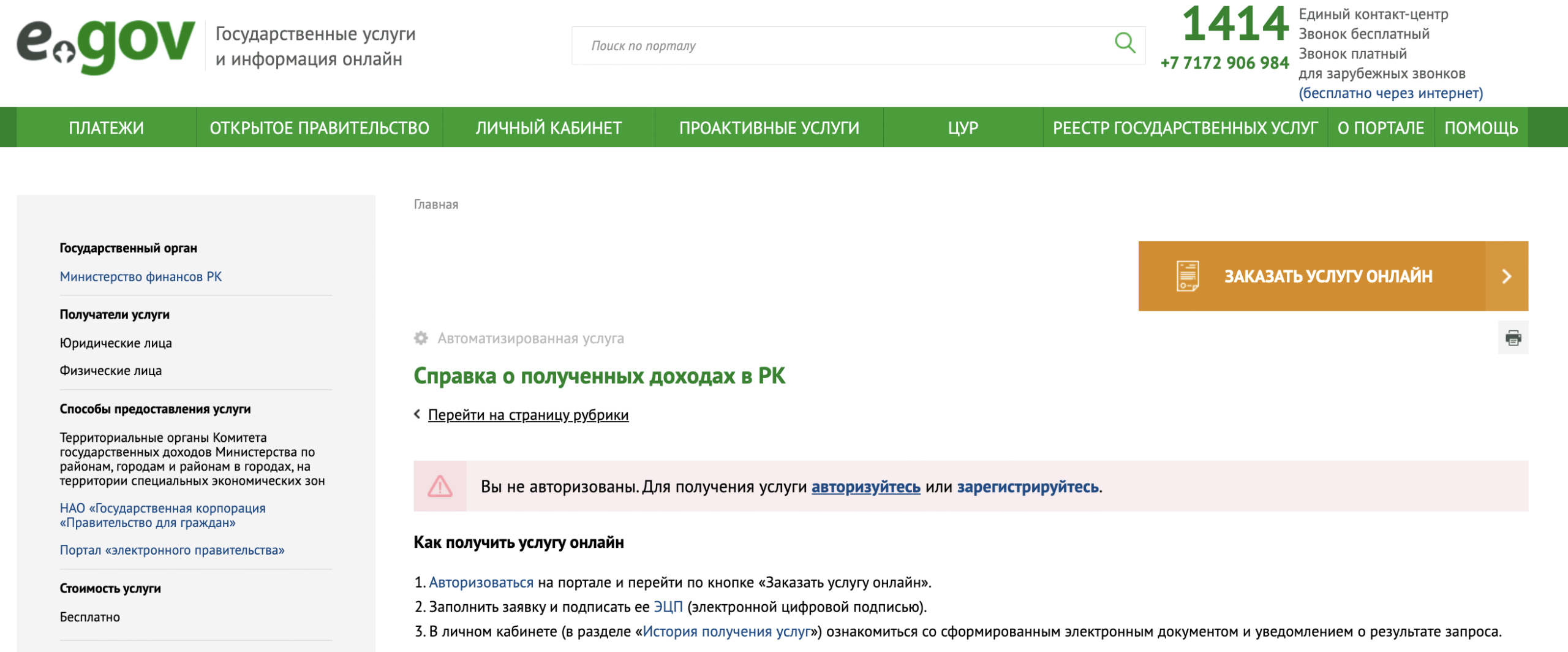

- Справка о доходах по форме банка или через Egov.kz

- Трудовой договор или справка с места работы

- Выписка из ЕНПФ

- Справка о составе семьи/свидетельство о браке (если нужно учитывать доход супруга)

- Документы на приобретаемое жилье

- Для ИП/самозанятого: налоговая декларация, банковские выписки по расчетному счету

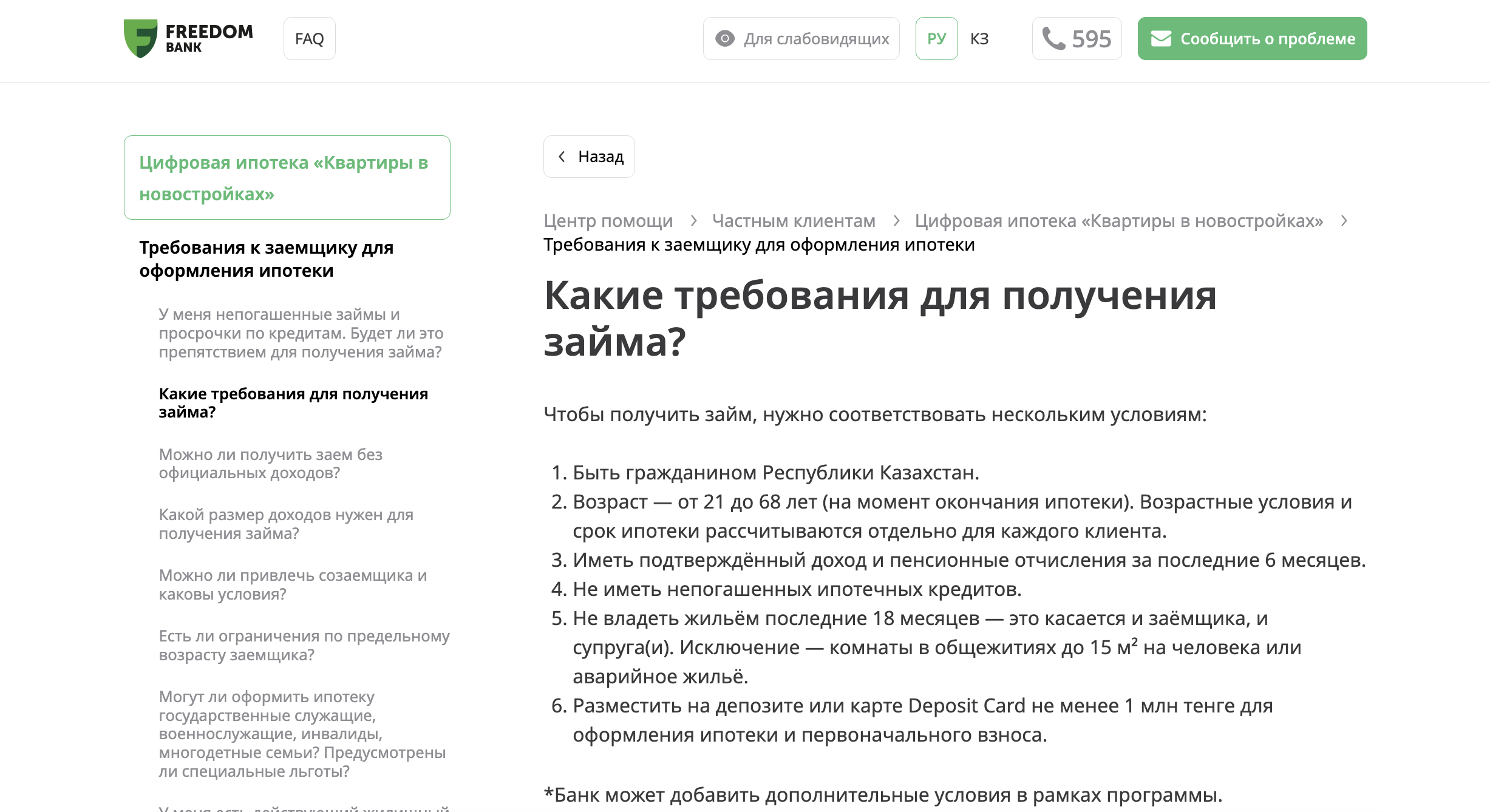

У разных банков могут быть свои условия и список документов для ипотеки, например:

Что может ускорить одобрение: чек-лист

- Проверьте кредитную историю на сайте ПКБ в разделе «Персональный кредитный отчет» или на Egov.kz на странице «Получение персонального кредитного отчета», если есть ошибки, исправьте их;

- Соберите все документы (паспорт, ИИН, справки о доходе, трудовой договор, правоустанавливающие документы на жилье) заранее;

- Скачайте форму подтверждения дохода на сайте выбранного банка и заполните ее;

- Найдите созаемщика с документами и справкой о доходах. Это может быть супруг, родственник или поручитель;

- Подготовьте кадастровый паспорт, технический паспорт, предварительный договор жилья для оценки;

- Используйте зарплатный проект в том же банке, где берете ипотеку (если банк предоставляет такую возможность) — это ускоряет проверку документов.

- Увеличьте первоначальный взнос, если по силам, чтобы повысить шансы одобрения и снизить ставку;

- Не открывайте новые кредиты и рассрочки до подачи заявки, так как это может замедлить проверку.

Взять ипотеку в Казахстане: главное

Главное — объективно оценивать свои возможности. Сначала определите комфортный платеж, не больше 40-50% дохода, а лучше 30-35%. Потом подберите банк и программу: если есть накопления — коммерческие банки дадут больше выбора, если нет — ищите льготы в Отбасы банке. Всегда сравнивайте ГЭСВ, а не только ставку, именно он показывает реальную переплату. Пользуйтесь онлайн-калькуляторами, проверяйте кредитную историю и собирайте документы заранее — это ускорит одобрение.

Выгодная ипотека — это не самая дешевая, а та, с которой можно жить спокойно, а не от зарплаты до зарплаты.

Ответы на часто задаваемые вопросы

В 2025 году самые низкие ставки по ипотеке предлагают Altyn Bank и Отбасы банк. У Altyn можно взять жилье у партнеров-застройщиков с минимальной ставкой — от 0,1%. А все льготные программы традиционно идут через Отбасы банк, например, «Бақытты Отбасы» для семей и работников бюджетной сферы. Если нужна самая выгодная ставка — искать стоит именно там.

Чтобы вам одобрили ипотеку в Казахстане, подайте заявку в банк, принесите документы о доходах и покажите, что с кредитами все в порядке. Банк проверит, чтобы платеж не «съедал» больше половины зарплаты и был первоначальный взнос. Если все в порядке — одобрение можно получить уже через несколько дней.

Сразу смотрите «7-20-25», «Наурыз», «Жас Отбасы» в Отбасы банке или на сайтах коммерческих банков. Узнайте лимит и требования, чтобы не тратить время на неподходящие программы.

Если нужна льготная ставка и поддержка государства — Отбасы банк. Если важны сумма, сроки и гибкость условий — коммерческий банк. Воспользуйтесь калькулятором ставок на сайтах нескольких банков или сразу на Bank.kz, чтобы понять, где реально дешевле.

Да, но к основному пакету документов добавьте налоговые декларации и банковские выписки. Чем прозрачнее доход, тем быстрее банк примет решение.

Воспользуйтесь калькулятором на сайте банка или на Bank.kz, где в одном месте собраны все актуальные ипотечные программы разных банков. Калькулятор покажет, какую сумму вы реально можете получить и какие ежемесячные выплаты вам предстоят.

Внесите больше первоначального взноса, подключите зарплатный проект в том же банке, где берете ипотеку, и выберите новостройку. После 50% погашения кредита можно попросить банк пересчитать ставку, так как это реально уменьшает переплату.