На что влияют просрочки?

Наличие просрочек негативно влияет на кредитную историю клиента. КИ включает в себя информацию о том, как часто возникают задолженности, какие кредиты и микрозаймы берет клиент, какая кредитная нагрузка наложена на клиента на данный момент, и прочее. Ухудшение этой истории несет за собой низкий кредитный рейтинг и высокую вероятность отказов по будущим займам.

Скорее всего, у человека плохая кредитная история, если:

- Есть/были открытые просрочки;

- Есть/были большие задержки по платежам;

- Гражданин часто подает заявки на оформление кредитов и получает отказы;

- У человека слишком высокая кредитная нагрузка (то есть много действующих кредитов);

- Долг передавали коллекторам (следственно, уже были просрочки, которые человек не мог погасить)

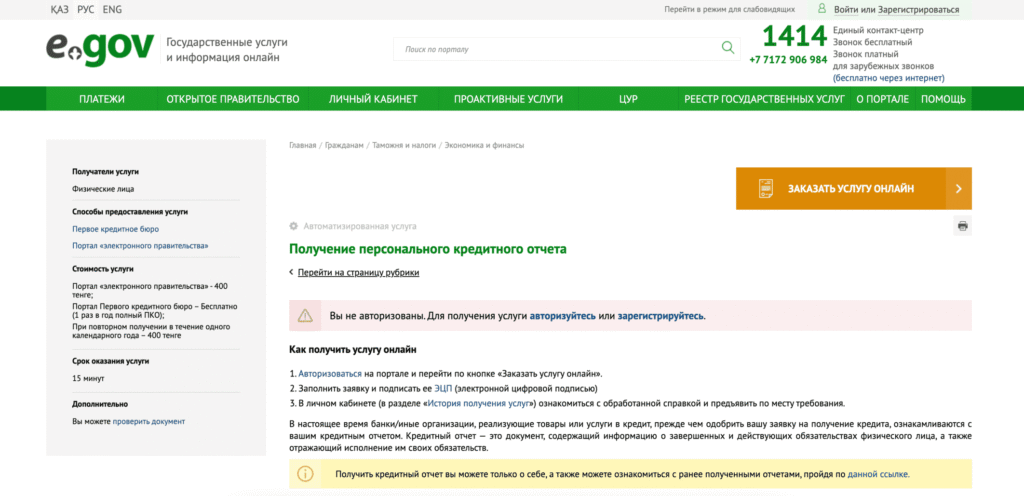

Каждый гражданин Казахстана может получить полный отчет по своей кредитной истории на сайте Первого кредитного бюро (1cb.kz). Раз в год эта услуга для вас бесплатная, а повторное обращение будет стоить 400 тенге. Получить услугу также можно через электронный портал государственных услуг Казахстана egov.kz (исполнение через то же кредитное бюро).

Человек с плохой кредитной историей и большими просрочками по платежам рискует получать частые отказы в банках и МФО, потерять свое имущество, если оно было оставлено в залог, или он не может выплатить кредит на автомобиль/недвижимость, а также столкнуться с коллекторами. Передача долга коллекторам — абсолютно законная процедура, но они ни в коем случае не имеют права запугивать и угрожать заемщику. То есть, попадая в долговую яму, на человека накладывается не только физическая, но и тяжелая эмоциональная нагрузки.

Где и как дают займы с просрочками?

В такой сложной ситуации, заемщику может помочь займ с просрочками – это новый микрозайм, который человек оформляет, уже имея действующие задолженности с нарушенными сроками выплат. Поскольку такие заемщики считаются менее надежными, не все готовы рисковать и выдавать им новые кредиты. Но есть и лояльные организации, которые могут предоставить им такую возможность. Так, клиент может использовать:

- Залоговый займ

Проще говоря — это услуги ломбардов, где человек оставляет вещь в залог и получает за нее определенную сумму, а потом, по возможности, выкупает ее назад. - Экспресс-кредит

Это небольшие займы от МФО (обычно до 300 000 тенге), которые выдают на короткий срок.

Ниже мы предоставим таблицу с вариантами организаций, где можно взять займ с просрочками. Более подробно с полным перечнем актуальных МФО вы можете ознакомиться на портале Bank.kz в разделе «займ с просрочками».

| Компания | Процентная ставка | Максимальная сумма займа | Максимальный срок займа |

| Creditbar | От 0,10% | 300 000 | До 12 месяцев |

| OneCredit | От 0,01% | 300 000 | До 30 дней |

| Gmoney | От 0,01% | 180 000 | До 25 дней |

| Турбомани | От 0,28% | 153 000 | До 20 дней |

| TengeDa | От 0,29% | 160 000 | До 30 дней |

| Кредит плюс | От 0,01% | 300 000 | До 30 дней |

| Займер | От 0,10% | 300 000 | До 12 месяцев |

При выборе МФО стоит обратить внимание на итоговую процентную ставку и максимальный срок займа. Важно правильно рассчитать силы, чтобы не попасть в еще большую долговую яму, и воспользоваться деньгами с умом. Кроме этого, всегда нужно проверять лицензию у выбранной организации. МФО получают лицензии от АРРФР (Агентство Республики Казахстан по регулированию и развитию финансового рынка) и хранят их в открытом доступе, чаще всего — в самой нижней части сайта в разделе «документы».

Основные условия для получения займа с просрочками

Большой плюс микрозаймов — минимальные условия и требования к должнику. Заемщику не нужно подтверждать доход и иметь залог и поручителей. В основном, все что нужно — это возраст от 18-21 года, минимальный перечень документов (только паспорт или удостоверение), и именная банковская карта (по закону — обязательно оформленная на заемщика). В большинстве организаций также не требуется ехать в офис, деньги придут на карту за 10-20 минут.

Как подать заявку на получение займа?

Обычно подача заявки происходит онлайн и занимает не более 10 минут. Для начала нужно рассчитать сумму кредита и переплату на специальном калькуляторе. Такой почти всегда есть на сайтах МФО.

- Далее необходимо заполнить заявку на сайте или в приложении выбранной вами организации. Нужно указать реальные данные, доход, и все имеющиеся просрочки.

- После одобрения заявки нужно подписать договор. Это самое важное, стоит изучить его досконально. Особое внимание стоит обратить на все дополнительные комиссии и условия. От этого зависит финальный платеж.

- И наконец, получить деньги. Вся процедура занимает около 20 минут, и сумма приходит на банковскую карту заемщика.

Важно: никогда не стоит оставлять данные о паролях от личных учетных записей, CVV-коды (тот, что на обороте карты), срок действия карты, и чужие личные данные при оформлении заявок в МФО.

Как повысить шансы на одобрение?

У каждой МФО есть свои критерии одобрения, но можно заранее подготовиться и использовать несколько дополнительных вариантов, чтобы повысить шансы, например:

Запрашивать небольшие суммы

Стоит начать с займов поменьше. Для организаций это меньший риск, и вероятность одобрения будет выше.

Использовать поручителя или залог

Имея залог, риски МФО тоже существенно снижаются, ведь в случае чего, долг все равно будет закрыт.

Предоставление справки о доходах

Да, это необязательная процедура, однако если у заемщика есть возможность предоставить документы о трудоустройстве и доходе — стоит это сделать, чтобы повысить доверие.

Выбирать банковские карты Kaspi Gold или Halyk

Статусные карты всегда вызывают больше доверия и повышают шансы на одобрение заявки.

Рефинансирование и реструктуризация долгов

Несмотря на такой простой алгоритм действий и минимальные требования, оформлять новые микрозаймы стоит не всегда. Есть и другие законные способы выхода из тяжелой финансовой ситуации. Мы советуем изучить программы рефинансирования и сделать запрос на реструктуризацию проблемных долгов.

Реструктуризация — это изменение условий кредитного договора. Это может быть изменение процентной ставки, или срока займа. У заемщика есть полное право подать заявку на реструктуризацию, если он попал в тяжелую жизненную ситуацию и не справляется с текущей кредитной нагрузкой.

Рефинансирование — это уже оформление нового кредита, с целью погашения текущих задолженностей, но на более выгодных условиях. Программы рефинансирования предоставляют как банки, так и микрофинансовые организации. Подробнее об условиях рефинансирования читайте в этой статье на Bank.kz.

Таким образом, у заемщика есть несколько разных способов погасить свои долги, нужно лишь выбрать подходящий и изучить условия. Не стоит забывать выбирать надежные организации и подробно изучать договор.